紡織業簡介

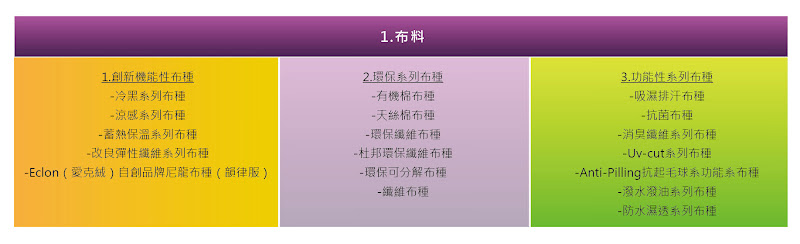

紡織產業屬於民生必需品,隨著人口數量和人均所得的上升而微幅成長。產業鏈從最上游的石化原料及天然原料開始,經過加工處理成絲而形成紡紗,到中游的織布及染整,最後在下游製成成衣服飾銷售給消費者(見圖一)。

唯下游成衣業者能獲取較高的利潤,因為成衣的製造較能產生差異化,而紡紗、織布、染整等步驟較為標準化,差異化程度都不高。

唯下游成衣業者能獲取較高的利潤,因為成衣的製造較能產生差異化,而紡紗、織布、染整等步驟較為標準化,差異化程度都不高。

- 紡織產業上游 – 紡紗

紡紗指的是將上游的纖維經過處理後,由粗紗轉為細細的線過程;原料可以是天然纖維,如羊毛、蠶絲、棉花等,也可以是合成纖維。 - 紡織產業中游 – 織布

紡紗完後,形成一條條細細長長的線,接著將這些線織成布。 - 紡織產業下游 – 成衣

將織布製成成衣。

紡織業特色

成本取向—紡織業差異化程度低、價格競爭嚴重,廠商積極嘗試各種方法降低成本,例如:提升自動化程度、尋求更低廉的勞工等。

勞力密集產業—紡織業尤其是下游的成衣,目前還很難被機器取代,需要大量的人工,因此薪資的調整對勞力成本影響很大,需留意公司的全球產能佈局與各地的勞工薪資消長。

關稅影響獲利甚巨—傳統產業與電子產業最大的差異就是傳統產業受關稅影響很大,像是原物料、肉品、紡織、車子……等,因為發展過久,可差異化的程度已不高,所以關稅即變成各強國之間談判的籌碼。

勞力密集產業—紡織業尤其是下游的成衣,目前還很難被機器取代,需要大量的人工,因此薪資的調整對勞力成本影響很大,需留意公司的全球產能佈局與各地的勞工薪資消長。

關稅影響獲利甚巨—傳統產業與電子產業最大的差異就是傳統產業受關稅影響很大,像是原物料、肉品、紡織、車子……等,因為發展過久,可差異化的程度已不高,所以關稅即變成各強國之間談判的籌碼。

整體產業環境

原料價格

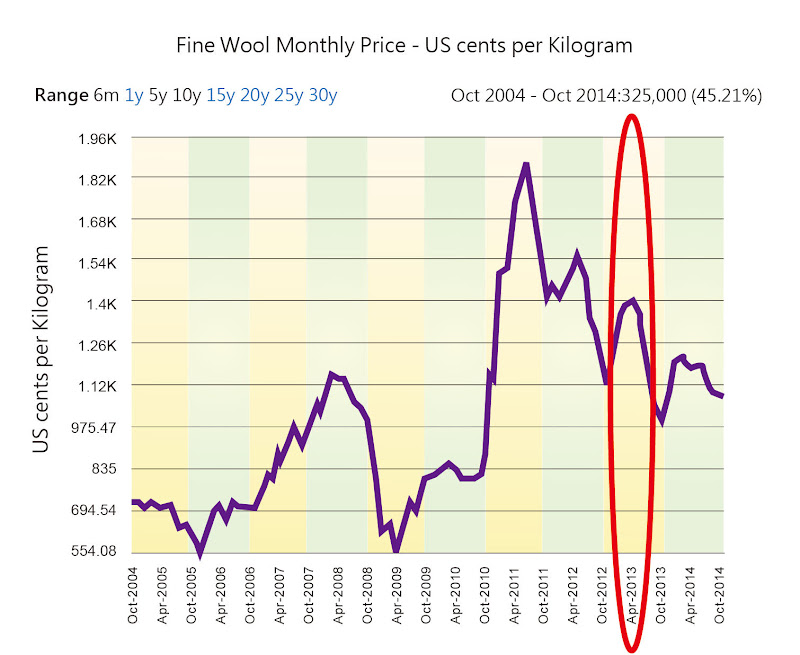

紡織原物料可分為天然原料及人工原料,天然原料如棉花、羊毛及紗等;而人工原料如耐隆、聚酯、聚丙烯等纖維及加工絲。由圖二及圖三可以看到近年來紡織天然及人工原物料的價格走勢,2010年受到金融海嘯衝擊後,原物料價格皆大幅提升;而2013年由於歐美經濟回復緩慢,降低對中國大陸紡織品的需求,使得中國大陸的原物料供過於求,導致市場面臨價格調降之壓力。

進出口統計

在全球紡織品(纖維、紗線及布料)出口方面(見圖四),2012年全球紡織品出口貿易額為2,857億美元,因遭遇全球經濟景氣不確定性,較2011年的2,950億美元衰退3.2%。中國大陸仍為2012年全球最大紡織品出口國,其次依序為歐盟、印度、美國、南韓、土耳其,而台灣出口金額為103億美元,位居第7位(香港轉口占98%不計入)。

在全球紡織品進口方面(見圖五),2012年前三大進口國分別依序為歐盟、美國、中國大陸,但中國大陸若加計香港轉口,2012年紡織品進口金額302億美元,將成為全球的第一大市場,顯示中國大陸紡織品市場極具規模,是台灣產業界重點拓銷地區。而2012年台灣紡織品進口金額為13億美元,位居第32位。

台灣紡織業概況

近十年來,台灣紡織業是高度出口導向的產業,也一直是帶動台灣經濟發展及創造外匯收入的主要產業。紡織品出口依存度(以出口值占產值比重計算)平均達75%以上,近十年平均每年創匯約88億美元,對我國際收支具關鍵性效益。

產業現況

台灣2013年紡織業、人造纖維業及成衣服飾業的產值與十年前相比皆呈現衰退現象,分別下降了13.2%、20.5%及57.3%(見圖六);而整體產業的營運廠商家數及從業人數,在此十年間也呈現衰退,以營運廠商數來看,2013年較2004年減少645家,下降了12,8%;受雇員工則減少了35,584人,下降了20.3%(見圖七及圖八),其根本原因為近年隨著中國大陸及東南亞土地及勞工成本較低,使得台灣廠商大量遷廠至異地。

產業現況

台灣2013年紡織業、人造纖維業及成衣服飾業的產值與十年前相比皆呈現衰退現象,分別下降了13.2%、20.5%及57.3%(見圖六);而整體產業的營運廠商家數及從業人數,在此十年間也呈現衰退,以營運廠商數來看,2013年較2004年減少645家,下降了12,8%;受雇員工則減少了35,584人,下降了20.3%(見圖七及圖八),其根本原因為近年隨著中國大陸及東南亞土地及勞工成本較低,使得台灣廠商大量遷廠至異地。

值得注意的是,2009年至2013年間,紡織與成衣業的產值、營運廠商家數和從業人數卻有提升現象,推究其原因為2010年9月12日台灣與中國大陸簽署之「兩岸經濟合作架構協議」(The Cross-Strait Economic Cooperation Framework Agreement; ECFA)開始生效,對台灣而言,簽訂此協議可取得領先其他競爭對手而進入中國大陸市場之優勢,有利於本國紡織產業與其他國家在公平條件下競爭中國大陸市場;除此之外,簽訂ECFA使大部分紡織品出口關稅下降,甚至享有免關稅之優惠,除了促使本國紡織品的出口競爭力提升,也可以提高紡織廠商根留台灣之意願,創造更多就業機會。

出口現況

如表一及圖九所示,2012年起因受歐債風暴,影響全球景氣出現疑慮,導致歐美景氣不佳、消費緊縮,對亞洲國家採購減緩,連帶影響我國出口紡織原材料至中國大陸、東協等終端產品生產國,因此2013年台灣紡織及成衣產品的出口總值為117億美元,較2012年衰退1.0%。其中布料類占出口金額最大,為73.18億美元,較前一年成長1.1%;其次為紗線類,出口金額為21.24億美元,較2012年衰退5.0%;若以出口結構而言,最大宗產品為布料類,出口比例占62.6%,顯示織布業不僅於製程上位居紡織業承先啟後的樞紐地位,亦是紡織業最主要出口的產品,而中國大陸和東協為布料出口的兩大主要市場,兩者合計占布料總出口的七成;其次為紗線類,占出口比例為18.2%;接著第三是纖維類,占出口比例為9.7%;綜合上述,紡織業中、上游之纖維、 紗線、布料占出口比例超過九成。

台灣紡織成衣產品的出口若以單一國家統計而言(見表二),前15大出口國中,除美國、巴西外,其餘均為亞洲國家,其中東協有6國進入前15大,分別為越南、印尼、泰國、柬埔寨、菲律賓、馬來西亞。中國大陸仍為最大市場,出口金額為25.29億美元,較去年小幅衰退0.1%,占出口比重為21.6%;其次的越南出口金額為19.13億美元,是2013年出口金額增加最多的國家,較去年成長8.3%,占出口比重為16.4%。

台灣紡織成衣產品的出口若以地理區域統計而言(見表三),東協十國已超過中國大陸(含香港),出口金額分別為37.7億美元及35.7億美元,合計占我國紡織品出口總額之63%,成為我國紡織成衣產品的兩大主要出口地區;此外,六個出口地區中,僅東協與中東出口為正成長,分別成長3.1%、6.3%,其餘四個地區出口呈現衰退。

進口現況

台灣紡織成衣產品的進口結構如表四所示,2013年台灣紡織成衣產品的進口總值為33.04億美元,較2012年衰退0.5%。其中進口產品結構五大類中,以成衣的進口金額最高,為14.94 億美元,占整體45.2%;其次為纖維進口6.3億美元,占19.1%;接著是布類進口4.71 億美元,占14.3%;因此,台灣紡織業進口以成衣產品所占比例最高,可見成衣產品對於進口占有舉足輕重之地位。

台灣紡織成衣產品的進口如果從單一國家統計上來看(見表五),2013年最大進口來源為中國大陸,進口值為13.08億美元,占進口總值之39.6%,較2012年成長9.4%,前五大其他進口國依序為越南、美國、日本、南韓。

在進口商品方面,中國大陸和越南的主要進口品為成衣服飾、美國為棉花,而日本和南韓主要進口品則為布料類。

未來挑戰與趨勢

自東協10+1(東協十國+中國大陸)實施貨品貿易及主要競爭對手國南韓與美國、歐盟、東協簽署FTA並均已生效降稅後,我國紡織廠商面臨不公平關稅障礙。而中國大陸(含香港)和東協十國為我國紡織成衣產品前兩大出口市場,2013年出口依存度分別高達30.5%及32.2%;因此為了深耕中國大陸及東協市場,近年來我國廠商紛紛至中國大陸及東南亞國家設廠,除了土地及勞工取得成本較低外,「關稅」也是另外一項重要的趨使因素。

目前台灣紡織廠商向外遷移,主要以較低技術門檻的中上游製造及勞力端為主,而研發和接單部門則留在台灣;然而,隨著區域貿易整合以及我國企業普遍對於加入TPP(跨太平洋經濟夥伴協定)和RECP(區域全面經濟夥伴關係)此兩項亞洲最重要的區域貿易協定抱持著不樂觀之態度,未來我國紡織廠商將包括研發的整條價值鏈移至他國的可能性增加,影響的是台灣整體紡織業產值、勞工就業機會及經濟長期發展,實則堪憂之處。

目前仍在台灣生產的工廠,均為具有競爭力廠商,不論產品品質與營運管理都達到世界一流水準,但面對不公平的關稅障礙,我國業者除了希望政府能加速完成兩岸ECFA貨品貿易協議談判,也希望與東協和TPP等區域貿易協定能有所進展;此外,為因應國際市場競爭態勢,主要布料廠近年來均發展布料至成衣之垂直整合策略,甚至發展品牌與通路,進而維持競爭優勢。